Negli USA, molto più che in tutto il resto del mondo, al gas russo, ed alle sorti dell’Ucraina e delle argille del Donbass, pensano proprio poco, in pochi, e per poco tempo. L’inflazione record e i prezzi della benzina hanno solo frenato quella che era un’economia in decisa crescita …. anzi, in vero e proprio boom post-pandemia.

Il credito al consumo negli USA è infatti aumentato di 22,35 miliardi di USD nel maggio del 2022, rallentando però notevolmente da un aumento di 36,76 miliardi nel mese precedente, e ben al di sotto delle aspettative del mercato di un aumento di 31,9 miliardi. Il credito ‘revolving’, che include le carte di credito, è aumentato di 7,42 miliardi di USD, mentre il credito ‘non revolving’, che include i prestiti per auto e studenti, è aumentato di 14,93 miliardi di USD.

Su base annua, il credito al consumo è aumentato del 5,9%, dopo un aumento del 9,7% .

Con tutto, dai generi alimentari al carburante (anche gasolio per i camion e cherosene per gli aeroplani) che costa di più, i consumatori americani stanno perciò riconsiderando come e dove spendere i loro soldi e sembra riguardare sempre meno i progetti per la casa, e conseguentemente i prodotti per pavimenti, rivestimenti, facciate…

Ciononostante, le importazioni di ceramica negli USA sono salite a 17,9 milioni di metri quadrati a maggio 2022, riducendo il calo su base annuale (2022 contro 2021) al 4,4%, mentre, nei mesi da gennaio ad aprile 2022, le importazioni di piastrelle di ceramica negli Stati Uniti erano diminuite del 7,0% in mq su base annua, da 66,5 milioni di metri quadrati a 61,9 milioni.

Mentre le importazioni in quantità sono diminuite in questo periodo, i valori in dollari sono ovviamente aumentati, e non poco, a causa della spirale inflattiva costi di trasporto via container/energia, soprattutto dopo l’invasione dell’Ucraina, mentre l’effetto della crisi delle argille non si è ancora scatenato.

Va detto che ora il dollaro è pari all’euro, quindi, l’effetto cambi assume rilevanza come mai da 20 anni.

E’ chiaro che gli importatori stanno spingendo perché si potenzi la produzione locale-tutta Daltile ed italiani, ad eccezione di Marco Polo- che però raggiunge a fatica il 25% dei consumi.

Il costo della spedizione di un container sulle rotte commerciali transoceaniche del mondo è aumentato di sette volte nei 20 mesi successivi a marzo 2020, mentre il costo della spedizione di merci sfuse è aumentato ancora di più.

Un reshoring? Beh ….sarebbe normale! Ma non sarà facile. Ecco perché.

“I limiti di capacità, in particolare la forza lavoro, limiteranno il reshoring dei lavori di produzione a una media compresa tra 250.000 e 500.000 posti di lavoro all’anno”, ha detto Harry Moser, fondatore e presidente della Reshoring Initiative. Moser, un assiduo frequentatore della Casa Bianca la cui organizzazione ha condotto una campagna per il reshoring dei posti di lavoro nel settore manifatturiero negli Stati Uniti per una dozzina di anni, stima il potenziale dei posti di lavoro totali nel settore manifatturiero che potrebbero essere rimpatriati a ben 5 milioni.

Il Michigan ha beneficiato maggiormente del reshoring della produzione nel 2021, ottenendo oltre 17.299 posti di lavoro, seguito da Texas (15.026), il ben noto Tennessee (13.649), Arizona (11.273) e North Carolina (9.150) tra i primi cinque, secondo un sondaggio Reshoring Initiative. Con questa situazione, trovare personale in quantità e qualità sufficiente per fare piastrelle nel Tennessee diventa una vera scommessa.

Tra parentesi, il Commissioner Bob Rolfe, che ha tenuto il comando del TNECD, il Dipartimento per lo Sviluppo del Tennessee negli ultimi 6 anni, e che quindi molti imprenditori e dirigenti italiani conoscono, si è recentemente dimesso, sostituito da un altro politico di lungo corso, Stuart McWhorter.

Sulla scia degli arretrati nei porti marittimi, molti rivenditori e distributori di rivestimenti per pavimenti che fanno ancora affidamento sui prodotti importati hanno avuto enormi difficoltà a soddisfare gli ordini dei clienti in modo tempestivo. Con consegne minimo a tre mesi o più prima che le spedizioni arrivino nei principali porti statunitensi e, una volta che le spedizioni arrivano, c’è la questione di far atterrare uno slot sul molo per scaricare. E come se ciò non bastasse, gli importatori devono superare l’ennesimo ostacolo a causa della scarsità di camion e autisti necessari per spostare il prodotto dai porti alle rispettive destinazioni nell’entroterra.

Ma invece di annullare gli ordini dei clienti a causa dei lunghi ritardi di consegna, i rivenditori hanno iniziato ad incoraggiare i loro distributori e partner di produzione a fornire alternative locali prodotte negli USA, inclusi pavimenti in laminato di produzione nazionale, hardwood, piastrelle o plance LVT, tutti fattori che stanno diventando sempre più popolari, per prezzo e disponibilità.

Tornando invece alle importazioni di ceramica, al primo posto a fine primo quadrimestre 2022 avevamo la Spagna con 13,2 milioni di mq, seguita da Italia (10,3 milioni), Messico (10,3 milioni), Turchia (7,6 milioni), India (6,9 milioni) e Brasile (6,5 milioni).

Nel mese di maggio 2022, l’Italia è invece balzata al primo posto nelle importazioni di piastrelle di ceramica con 3,4 milioni di mq, seguita da Spagna 2,9 milioni, Messico 2,7 milioni, India 2,46 milioni, Turchia 2,4 milioni e Brasile 1,8 milioni.

Il valore complessivo mensile di 17,9 milioni di mq è quello più alto finora per quest’anno.

Le importazioni totali in dollari a fine aprile 2022 sono state di 637 milioni di dollari, in aumento rispetto ai 607 milioni di dollari dell’anno scorso (+5,1%). Al primo posto c’è l’Italia con 192 milioni di dollari, seguita da Spagna (159 milioni), Messico (79 milioni), Turchia (54 milioni), India (41 milioni) e Brasile (40 milioni).

I prezzi medi del trasporto a bordo (FOB) nei primi quattro mesi del 2022 sono stati di $ 10,30/mq.

Il prezzo medio FOB più alto è stato dall’ Italia ($ 18,70) e poi Spagna ($ 12,11), Messico ($ 7,74), Turchia ($ 7,16), Brasile ($ 6,13) e India ($ 5,92). Questo dato esprime bene il valore del prodotto ‘alla partenza’.

I prezzi medi ‘landed’, quindi quelli pagati dagli importatori prima del trasporto interno ai magazzini o alla distribuzione, a fine aprile erano di $ 13,60/mq, e questo dato dà invece il livello generale del mercato.

Il più alto è di gran lunga quello per l’Italia ($ 23,54), seguita da Spagna ($ 17,79), Turchia ($ 9,40), India ($ 8,77), Brasile ($ 8,44) e Messico ($ 8,20)

A fine maggio, si iniziano a vedere ancor meglio gli effetti degli aumenti: i prezzi medi dicono Italia, $ 23,86; Spagna, $ 18,03; Messico, $ 8,13; Turchia, $ 9,26; India, $ 9,02; e Brasile, $ 8,59. Messico e Turchia scendono, invece ovviamente aumentano gli europei, ma anche India, non poco, e Brasile.

Per il periodo gennaio-maggio 2022, la Spagna resta al primo posto con 16,1 milioni di mq importati, seguita da Italia con 13,7 milioni, Messico 13,0 milioni, Turchia 9,96 milioni, India 9,4 milioni e Brasile 8,35 milioni.

I valori in fatturato a fine maggio, ovviamente in dollari, ora sono i seguenti: Italia, 259 milioni; Spagna, $ 198 milioni; Messico, $ 100 milioni; Turchia, 72 milioni; India, 55 milioni; e Brasile, $ 52 milioni.

L’Italia è cresciuta del 7%, mentre la Spagna è scesa del 5,8%, il Messico è scesa dell’11,8%, la Turchia è scesa dell’8,9%, l’India è scesa del 3,3% e l’India è scesa del 3,3%.

Il primo calo dopo almeno 4 anni delle importazioni spagnole può essere dunque attribuito a forti aumenti del prezzo dei prodotti e dei costi di spedizione, dove il gap con i prodotti italiani si riduce forse ormai fin troppo, e quindi il differenziale competitivo per alcuni clienti risulta essere non sufficiente.

Non a caso l’accusa di molti spagnoli agli italiani è di ‘non avere aumentato i prezzi abbastanza’.

Questo è comprensibile, visto che – se fosse vero quanto dichiara ASCER attraverso alcuni suoi consulenti-quest’anno il settore spagnolo dovrebbe fare utili netti risicatissimi, perdendo da un minimo di 6 fino a 8-9 punti di marginalità come EBITDA.

Staremo a vedere, per me negli ultimi anni abbiamo tutti assistito a ripetute sceneggiate in stile ‘chiagne e fotti’, quindi, è meglio tacere ed aspettare di vedere i bilanci, che nel 2021 sono stati eccezionalmente lusinghieri.

Per tornare all’analisi del mercato USA, la National Association of Home Builders (NAHB) americana nel frattempo ha pubblicato il suo Remodeling Market Index (RMI) per il secondo trimestre, registrando un indice di 77, in calo di dieci punti rispetto al secondo trimestre di 2021.

“Sebbene la maggior parte degli associati in tutto il paese sia ancora positiva riguardo al mercato, un numero crescente sta iniziando a manifestare sintomi di rallentamento”, ha affermato il presidente.

“Alcuni clienti stanno mostrando una riluttanza ad andare avanti con i progetti a causa dei costi e dei ritardi più elevati associati alla carenza di materiali, nonché dei tassi di interesse più elevati”.

Il sentiment dei consumatori è aumentato del 2,2% a 51,1 all’inizio di luglio, secondo i risultati del sondaggio dell’Università del Michigan. Ciò rappresenta però un netto calo del 37,1% anno su anno.

Pure la forte crescita degli affitti in gran parte degli USA negli ultimi due anni sta iniziando a moderarsi. La domanda probabilmente si raffredderà nei prossimi sei mesi, visto che la crescita degli affitti è aumentata ‘solo’ del 9,2% nel secondo trimestre, in calo dall’11,4% nel primo trimestre.

Tuttavia, la crescita degli affitti è ancora molto più elevata di quanto non fosse prima della pandemia, ed il dato medio supera i 1700 dollari mensili per famiglia. Ma i tassi dei mutui stanno salendo a razzo.

“Il sentiment dei consumatori è rimasto relativamente invariato, rimanendo vicino ai minimi storici”, riportano, mentre le attuali valutazioni delle finanze personali hanno continuato a deteriorarsi, raggiungendo il punto più basso dal 2011.

La quota di consumatori che incolpano l’inflazione per l’erosione del proprio tenore di vita ha continuato a salire al 49%, eguagliando il massimo storico raggiunto durante la Grande Recessione.

Queste opinioni negative hanno resistito di fronte alla recente moderazione dei prezzi della benzina alla pompa. Le condizioni di acquisto di beni durevoli si sono aggiustate al rialzo, sia per i consumatori, che hanno citato l’allentamento dei vincoli di fornitura, sia per coloro che ritenevano che si dovrebbe acquistare ora per evitare futuri aumenti di prezzo, che avrebbero esacerbare l’inflazione in futuro.

Nonostante l’adeguamento, la propensione all’acquisto è inferiore del 26% rispetto a un anno fa.

Le aspettative di inflazione sono rimaste stabili o sono leggermente migliorate. Il tasso di inflazione mediano atteso era del 5,2%, poco cambiato rispetto agli ultimi cinque mesi. Le aspettative mediane di lungo periodo sono scese al 2,8%, appena al di sotto dell’intervallo 2,9-3,1% osservato negli 11 mesi precedenti.

Va anche rilevato che la produzione industriale totale negli USA è scesa dello 0,2% a giugno, ma è aumentata a un tasso annuo del 6,1% per il secondo trimestre nel suo complesso, secondo la Federal Reserve.

La produzione manifatturiera è diminuita dello 0,5% per il secondo mese consecutivo a giugno; anche così, è aumentato a un tasso annuo del 4,2% nel secondo trimestre.

A giugno l’indice del ‘mining’ è salito dell’1,7%, mentre l’indice dei servizi di pubblica utilità è sceso dell’1,4%. Con il 104,4% della media del 2017, la produzione industriale totale a giugno è stata del 4,2% superiore al livello dell’anno precedente. L’utilizzo della capacità è diminuito di 0,3 punti percentuali a giugno all’80,0%, un tasso superiore di 0,4 punti percentuali alla media di lungo periodo (1972-2021).

Le continue interruzioni della catena di approvvigionamento, iniziate durante la pandemia ed intensificate dalla guerra in Ucraina, e dal continuo disaccoppiamento economico tra Stati Uniti e Cina, hanno generato un’ondata di richieste di posti di lavoro nel settore manifatturiero delle attività che si sono ri-trasferite negli Stati Uniti. Il reshoring è sulla buona strada per creare più posti di lavoro negli USA rispetto agli investimenti diretti esteri per il terzo anno consecutivo nel 2022. Si prevede che l’ondata di posti di lavoro nel settore manifatturiero derivante dal reshoring raggiungerà mediamente il livello di 400.000 posti di lavoro entro la fine dell’anno, un 35% in aumento sul totale del 2021 di 261.000.

Sfortunatamente per gli Stati Uniti, la carenza di manodopera che affligge la nazione da costa a costa sta ponendo un tetto al numero di posti di lavoro perché …. manca la capacità di assorbirli. Quasi la metà dei lavori di reshoring è arrivata negli Stati Uniti dalla Cina, ma anche dal Messico e dal Canada, mentre i produttori si sforzano di ridurre i costi di trasporto. Moser crede che il disaccoppiamento delle economie statunitense e cinese e la migrazione delle catene di approvvigionamento dagli Stati Uniti dalla Cina sia un cambiamento permanente.

Sulla ceramica, per ora l’effetto è trascurabile, visto il bando antidumping.

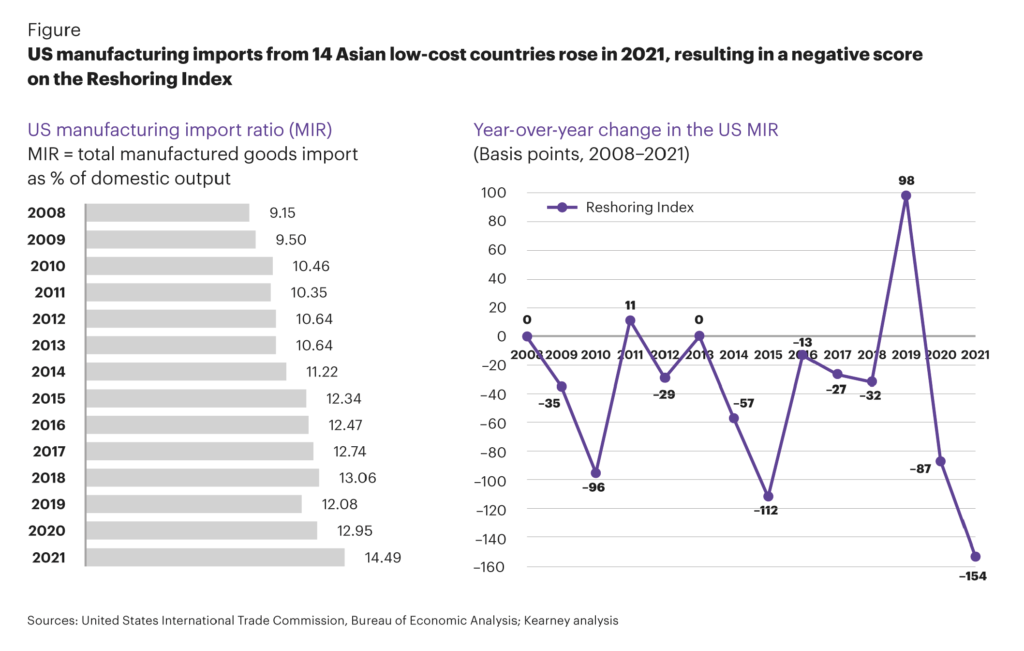

Il reshoring non è più quello di una volta. In effetti, è molto di più, secondo l’annuale Reshoring Index di Kearney, che tiene traccia delle tendenze della produzione di ritorno negli Stati Uniti dai 14 paesi asiatici tipici a basso costo (LCC) e dalle regioni in cui l’approvvigionamento, la produzione e l’assemblaggio sono stati delocalizzati.

Sempre più aziende si stanno esaminando per valutare se ci sarà abbastanza massa critica in questo movimento di reshoring ridefinito per costruire un ecosistema di fornitori, sia a livello nazionale che in una località vicino alla costa, che possa competere con ciò che ha costruito la Cina.

E’ poi anche il problema del distretto ceramico del Tenneessee, troppo gracile e sparpagliato rispetto a quelli di Sassuolo, Castellon, o Santa Gertrude, per non parlare di Foshan o Morbi.

Ecco perché Mohawk si è pappata con una trattativa lampo Vitromex, che potrà dare in tempi rapidi una risposta tattica alle sue esigenze negli USA, essendo a distanza ragionevole dal Texas e potendo trasportare prodotti negli USA sia via camion che via treno, distando Saltillo 1000 km esatti da Dallas.

La spesa per beni capitali è in aumento, e sempre più aziende stanno cercando di investire in attività manifatturiere negli Stati Uniti e in Messico. Anche il Canada ha capito ed ha risorse monstre per il suo PNRR.

È chiaro che siamo entrati in una fase in cui la risposta alla domanda ‘se le aziende stanno riportando la produzione dalla Cina’ sta diventando molto più sfumata.

La ceramica non si riporta facilmente, è un processo che evidentemente non attira investitori locali, e nemmeno i distributori – che da anni prosperano- intendono davvero integrarsi verticalmente, almeno fino ad ora.

Ciò che gli importatori e le aziende con sede negli USA devono tenere a mente sono i costi complessivi –non solo logistici anche se in gran parte sì- in rapido aumento associati all’importazione di prodotti dall’estero, spese che sostanzialmente annullano l’effetto della riduzione del costo del lavoro in certi Paesi.

Il mare trasporta oltre l’80% delle merci scambiate nel mondo, la maggior parte delle quali naviga all’interno di container d’acciaio lunghi 40 piedi impilati a migliaia su alcune delle navi più grandi mai costruite, come quella che ha bloccato Suez ed isolato l’Europa.

Ricordiamocelo, perché se Francia, Germania ed Europa sono un mercato domestico grazie ai camion ed ai famosi 1000 km (forse anche un po’ di più) di raggio distributivo naturale, da soli, per le piastrelle italiane, purtroppo non bastano.